АКБ «Узпромстройбанк» выпустил международные облигации на Лондонской фондовой бирже и стал участником международного рынка капитала.

Евробонды стоимостью 300 миллионов долларов были высоко оценены инвесторами, пишет УзА.

АКБ «Узпромстройбанк» осуществлял подготовку к выпуску корпоративных евробондов на основе рекомендаций таких международных инвестиционных банков (финансовых консультантов), как JP Morgan, Citigroup, Commerzbank, Raiffeisen Bank.

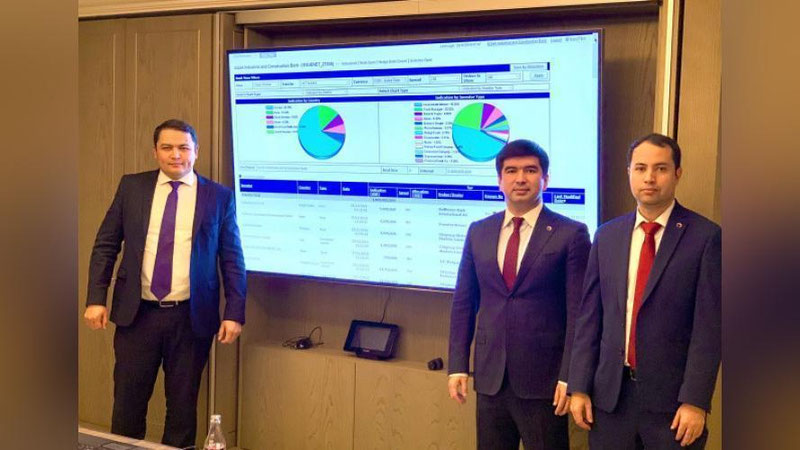

18-22 ноября были проведены переговоры с более чем 60 инвесторами в Цюрихе, Франкфурте-на-Майне и Лондоне, обсуждены текущие банковские реформы в стране, в том числе стратегия правительства по капитализации крупных коммерческих банков, перспективы их приватизации, кредитная политика, дальнейшие ожидаемые изменения активов, включая проблемные, а также динамика развития сферы.

Следует отметить, что крупные инвесторы приняли во внимание процесс трансформации банка (включая подготовку к приватизации) с участием Международной финансовой корпорации для улучшения корпоративного управления. Бизнес-модель АКБ направлена на дальнейшую коммерциализацию и постепенную приватизацию, поэтому рассматривается как коммерческий, а не государственный банк.

25 ноября этого года, следуя советам финансовых консультантов и рекомендациям инвесторов, первоначальная доходность банка по пятилетним международным облигациям была установлена на уровне 6,5 процента, а об их размещении было объявлено в 08:23 по лондонскому времени.

Объем заказов к 10:00 достиг 300 миллионов долларов (полностью покрыв выпуск), а к 12:10 – 800 миллионов долларов (покрыв выпуск в 2,5 раза).

В 12:25 доходность облигаций была снижена на 0,125 процента, новая ставка объявлена на уровне 6,375 процента. Инвесторы остались довольны этой стратегией, и к 13:05 объем заказов повысился до миллиарда долларов, а к 14:00 - до 1,2 миллиарда долларов (с четырехкратным покрытием выпуска). Благодаря такому высокому спросу обеспечена достаточная рентабельность сделки, которая была закрыта в 17:00 по лондонскому времени со ставкой купона 5,75 процента.

Успешное размещение облигаций свидетельствует о положительной реакции международных инвесторов на реформы в нашей стране, в частности в банковской системе, пишет УзА. Кроме того, первые в отечественной истории корпоративные евробонды, выпущенные АКБ «Узпромстройбанк», послужат ориентиром для других коммерческих банков и предприятий.